Uma das dúvidas mais frequentes que recebemos dos leitores é qual a melhor forma de levar dinheiro em viagens internacionais. As opções mais comuns são: dólar, euro ou outra moeda estrangeira em espécie, cartão de crédito internacional, cartão travel money e, mais recentemente, contas digitais internacionais. Tempos atrás, cheques de viagem também eram muito usados, mas foram substituídos por opções mais práticas e econômicas.

Cada opção tem suas vantagens e desvantagens, além de envolverem custos e riscos diferentes. Nesse post comparamos cada uma delas para te ajudar a escolher a melhor para o seu caso!

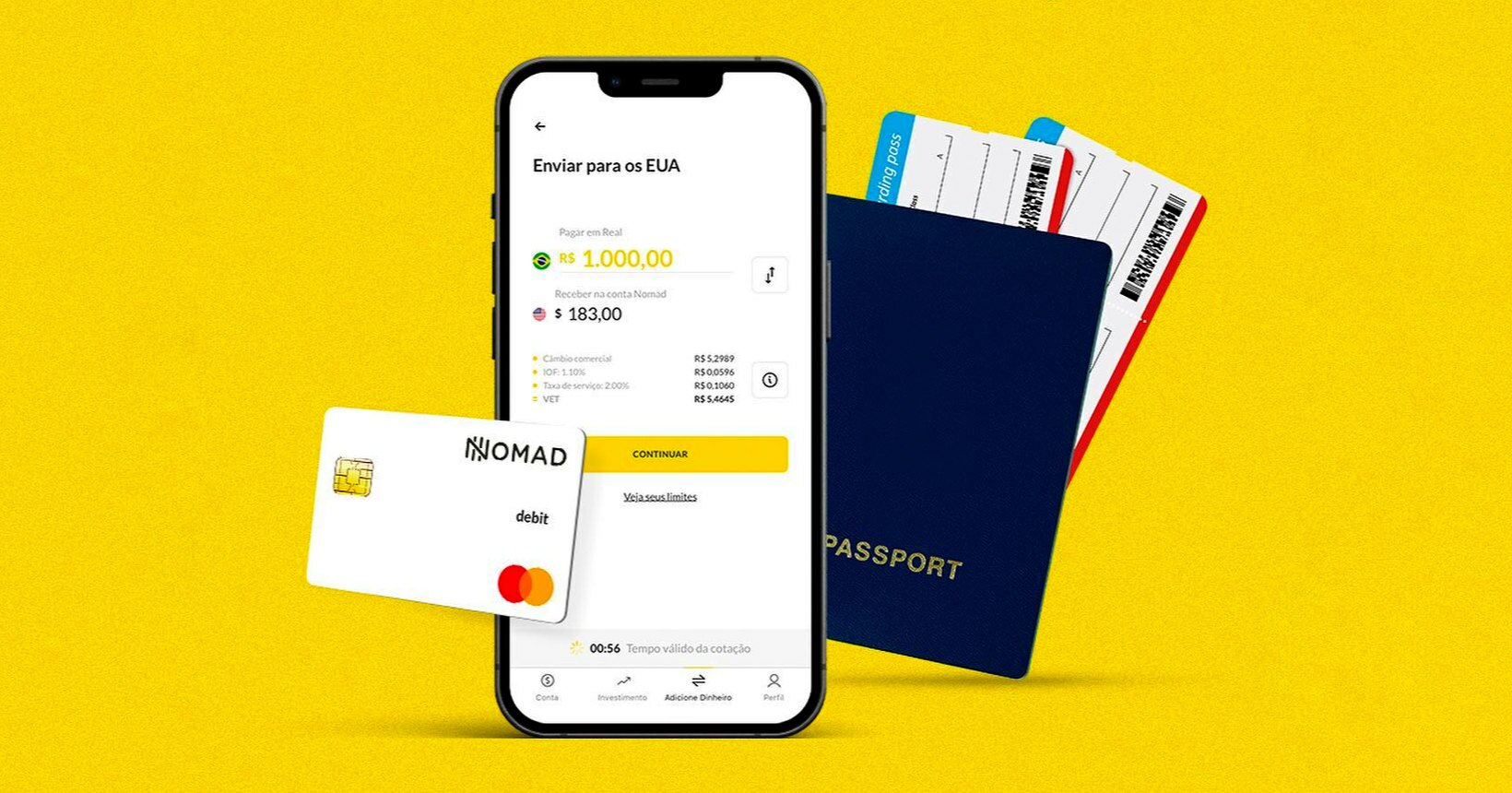

Antes de explicar cada uma delas e mostrar a simulação, posso dar um spoiler e um cupom para você? A conta digital é disparado a opção mais em conta e nesse final de semana se você abrir sua conta gratuita na Nomad e transferir 100 dólares você ganha 20 dólares com o nosso cupom exclusivo. Aqui tem todos os detalhes, é bem simples e rápido.

Como levar dinheiro para viagens ao exterior

1) Dinheiro em espécie

A forma mais tradicional é levar o dinheiro em espécie. Nesse caso, não tem segredo: basta ir em uma casa de câmbio ou banco e fazer a compra da moeda. O dólar e o euro são as opções mais procuradas pelos turistas devido à sua aceitação mundial. Mas atenção: a cotação pode variar bastante entre uma casa de câmbio e outra, então pesquise antes de fazer a compra. Existem sites como o Melhor Câmbio que ajudam a fazer a pesquisa e, em alguns casos, fazer o pedido online e receber o dinheiro em casa. A compra de moeda estrangeira em espécie é tributada em 1,1% de IOF (Imposto sobre Operação Financeira).

É essencial ter alguma quantidade de moeda estrangeira em espécie, afinal, é muito provável que você precise fazer alguma compra utilizando dinheiro vivo. Além disso, alguns destinos são conhecidos por não terem uma boa aceitação de cartões, como a Argentina, por exemplo. Por outro lado, essa opção é a de maior risco, pois caso perca ou seja roubado, não há como recuperar o dinheiro, o que pode gerar um transtorno e tanto nas suas férias.

2) Cartão de crédito internacional

Os cartões de crédito internacionais foram por muito tempo a primeira opção para uso em viagens ao exterior pela praticidade, segurança e ainda acúmulo de pontos ou milhas. Eles são, sem sombra de dúvidas, uma forma prática e segura para pagar pelas despesas em qualquer lugar do mundo e também para situações de emergência. Mas também a mais cara!

O IOF cobrado nas compras internacionais com o cartão de crédito aumentou bastante e hoje custa 6,38%. Além disso, os clientes são cobrados pelo ágio/spread do banco emissor do cartão. Essa cobrança é embutida na conversão do valor das despesas para o real e pode chegar até 7% do valor gasto. Ou seja, você pode pagar mais de 13% além do que efetivamente gastou só por usar o cartão de crédito, além do risco da variação cambial no período da sua viagem. Você pode ver aqui quanto seu banco cobra acima da cotação oficial!

Devido ao seu alto custo, o cartão de crédito deve ser usado de forma pontual no exterior e não como principal forma de pagamento.

3) Cartão Travel Money

A maioria das casas de câmbio vendem cartões de viagem pré-pagos, mais conhecidos como cartões “travel money”. É bem provável que ao ir a uma casa de câmbio o atendente fale empolgado dessa opção, como alternativa a moeda em espécie. Mas, não se iluda! Apesar da praticidade, segurança e de evitarem o risco da variação cambial, esses cartões perderam muito espaço quando o IOF cobrado para recarga passou a ser de 6,38%, o mesmo do cartão de crédito no exterior. Só que o Travel Money não oferece nenhum benefícios adicional, como milhas, pontos ou cashback, sendo assim, uma das alternativas menos vantajosas.

4) Conta digital internacional

No últimos anos, surgiram no mercado contas digitais com saldo em moeda estrangeira, principalmente em dólar. A maioria dessas contas não tem nenhum custo para abertura ou manutenção, oferecem uma cotação mais competitiva do que comprar moeda em espécie ou utilizar o cartão de crédito e incidem o IOF de apenas 1,1%. As mais comuns no Brasil são a Nomad, a Wise e a C6.

Funciona assim: você faz a abertura da conta no Brasil, sem sair de casa e envia fotos dos documentos solicitados, aguarda a aprovação da abertura da conta e pronto! Depois é só enviar dinheiro da sua conta em reais no Brasil para a conta em dólar, aguardar o recebimento do cartão de débito internacional e viajar! Na hora de fazer a remessa você sabe exatamente quanto irá receber na conta e não há mais nenhuma cobrança extra ao utilizar o saldo fazendo compras com o cartão.

Uma das principais contas digitais internacionais é a Nomad. Ela é totalmente grátis, sem cobrança de taxa de manutenção ou abertura e cobra apenas 2% de ágio/spread na conversão de reais para dólares. Como comparação, na elaboração deste artigo, a cotação no site Click Câmbio era de R$ 5,25 enquanto que na Nomad era de R$ 5,18, uma diferença que pode render uma boa economia.

O cartão de débito da Nomad é aceito em mais de 40 países e não há nenhum custo ao utilizá-lo em países que utilizam outras moedas, já que a conversão para outras moedas é feita automaticamente com base no câmbio oficial. Ele também pode ser adicionado em carteiras digitais como Apple Pay e Samsung Pay. O cartão de débito também pode ser utilizado para fazer saques gratuitos em caixas eletrônicos.

A Nomad também é uma opção para quem quer investir nas bolsas de valores americanas, como NYSE e Nasdaq. Todas as transações são realizadas dentro do aplicativo e diferente de outras contas digitais internacionais, os depósitos ficam protegidos pelo FDIC (entidade americana que garante os valores depositados até o limite de US$ 250 mil, similar ao Fundo Garantidor de Crédito no Brasil), o que traz mais segurança aos clientes.

Sendo assim, utilizar uma conta digital internacional como a Nomad é uma ótima opção para levar dinheiro em viagens ao exterior, devido ao câmbio mais barato, facilidade de uso e segurança.

Compare as opções para levar US$ 1.000 para o exterior

| OPÇÕES | IOF | COTAÇÃO (COM IOF E ÁGIO) | TOTAL |

| Conta digital Nomad | 1,1% | R$ 5,183 | R$ 5.183 |

| Casa de câmbio | 1,1% | R$ 5,294 | R$ 5.294 |

| Cartão de crédito Sicoob | 6,38% | R$ 5,422 | R$ 5.422 |

| Cartão Travel Money | 6,38% | R$ 5,564 | R$ 5.564 |

| Cartão de crédito Ourocard | 6,38% | R$ 5,642 | R$ 5.642 |

| Cartão de crédito Nubank | 6,38% | R$ 5,642 | R$ 5.642 |

| Cartão de crédito Bradesco | 6,38% | R$ 5,710 | R$ 5.710 |

| Cartão de crédito Itaú | 6,38% | R$ 5,723 | R$ 5.723 |

| Cartão de crédito Santander | 6,38% | R$ 5,750 | R$ 5.750 |

Achou interessante? Então, olha só essa promoção sensacional que oferece 20 dólares de presente para quem abrir a conta digital internacional gratuita da Nomad e fizer a primeira transferência de 100 dólares! Mas é só até amanhã!

Ganhe 20 dólares ao abrir a conta gratuita da Nomad

A Nomad está com uma super promoção na Semana do Consumidor oferecendo US$ 20 de bônus (mais de R$ 100) para quem abrir uma conta digital internacional gratuita até 20 de março com o código promocional NOMAD1ANOMD e fizer a primeira remessa de pelo menos US$ 100 em até 15 dias. O bônus será creditado um dia útil após a conclusão da remessa.

O processo de abertura é todo digital. A empresa ainda envia gratuitamente o cartão de débito físico e não cobra taxa de abertura ou manutenção de conta. É uma boa chance de economizar no dólar e ainda ganhar 20 dólares de presente.

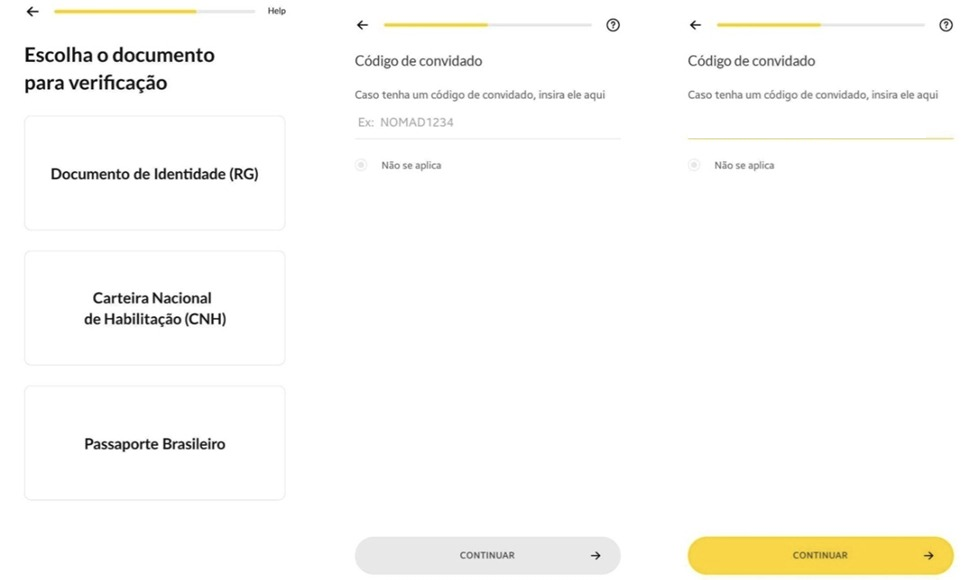

Como usar o código promocional para abrir a conta Nomad?

Baixe o app e utilize o cupom NOMAD1ANOMD no código de convidado (não pule essa etapa!). Depois insira os seus dados pessoais e envie a foto do seu passaporte, RG ou CNH. Pronto, você receberá US$ 20 bônus após enviar a primeira remessa de pelo menos US$ 100 em até 15 dias após a abertura da conta. E o melhor: você poderá utilizar o bônus como desejar.

Em seguida, solicite o seu cartão físico:

- Faça seu login no app e, na aba cartões, toque em “Cartão Físico”;

- Informe o endereço para entrega do cartão e confirme;

- O prazo de entrega será informado na página de confirmação de acordo com o endereço indicado;

- Depois de recebido, o cartão poderá ser desbloqueado no app.

Os usuários podem realizar saques nos terminais de auto atendimento Allpoints sem nenhum custo ou limite. Já nos caixas eletrônicos conveniados, os dois primeiros saques do mês serão grátis e, a partir do terceiro, uma taxa de US$ 5 será cobrada.

Saiba mais no site da promoção (clique aqui).